CB Insights发布2020上半年健康技术报告,心理健康格外受青睐

近日,CB Insights 发布了《健康技术 2020 上半年状况报告:值得关注的投资和行业趋势》,涵盖睡眠、健身、心理健康、女性健康、美容保养、自我保健和婴儿与儿童健康等七大领域。

近日,CB Insights 发布了《健康技术 2020 上半年状况报告:值得关注的投资和行业趋势》(The State of Wellness H1’20 Report: Investment & Sector Trends To Watch),涵盖睡眠、健身、心理健康、女性健康、美容保养、自我保健和婴儿与儿童健康等七大领域,分析了 2020 上半年个人健康技术领域的投融资情况,在一定程度上反映出健康技术领域在新冠疫情期间的发展和变化趋势。

以下是报告精选解读。

融资额和成交数双双下降

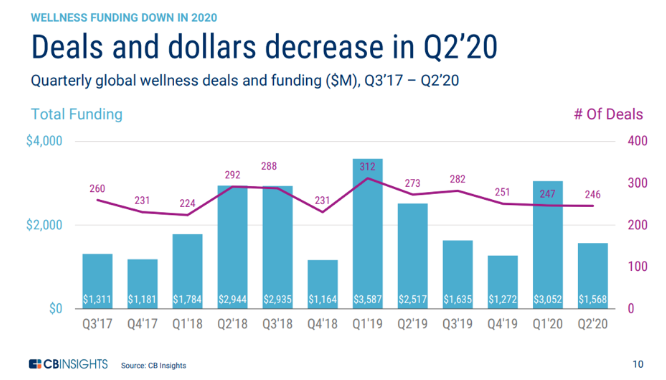

整体来看,2020 上半年投融资总额为 46 亿美元,相比去年同期的 61 亿美元下降 24%,交易数量也下降了 16% 至 493 笔。北美仍是健康技术融资事件的主要地区,占比高达 53%。

受全球疫情持续蔓延影响,2020 年第二季度(Q2)投资金额环比萎缩 49% 至 15.68 亿美元,但综合过去三年的季度数据来看,Q2 的数字仍属正常波动范围,而且成交数只减少了一笔,说明投资意愿并未受到太大影响。

图 | 健康技术领域整体变化趋势(来源:CB Insights)

此外,在七大健康技术领域中,心理健康一枝独秀,吸引了超过 10 亿美元注资,远超其他领域。

综合来看,以下四种特性至少具备一种的技术更受投资者青睐:

居家工具:拓展用户在家可做的事情

社区联系:用数字化的方式连接个人

可持续性:符合可持续发展的解决方案,如植物基食品

广泛包容:客户群体跨越不同种族

图 | 资金流向的四个重点特征(来源:CB Insights)

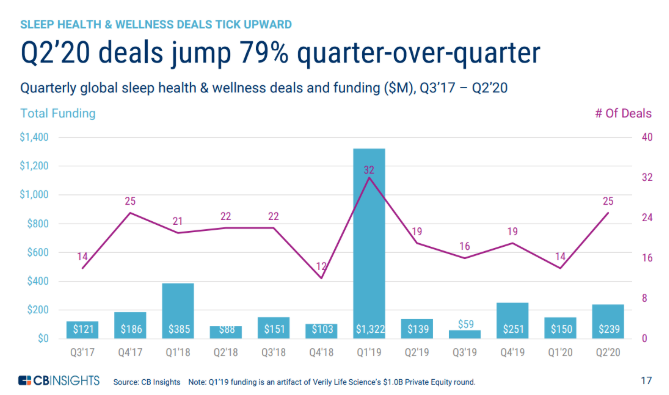

睡眠相关

睡眠领域主要关注用来监测和改善睡眠质量的技术。2020 年 Q2,该领域实现了逆势上扬,融资总额为 2.39 亿美元,相比 Q1 上升近 60%,交易数也上升到 25 笔,几乎是 Q1 的两倍。

单笔融资金额最大的五家公司均来自美国,处于 B 轮或 C 轮,其中三家都以数字疗法(digital therapeutics)为主要业务,专注于用数字化服务提升睡眠质量。

图 | 睡眠技术领域的变化趋势(来源:CB Insights )

该领域值得关注的亮点还有穿戴式设备和辅助睡眠保健品。前者(如 TATCH、Onera 等)已经远超腕带和手表范畴,初创公司正在用胸贴和头戴设备收集更详细的睡眠数据。后者(如 Proper、Remrise)则开始探索线上指导和诊断+线下销售保健品的新思路。

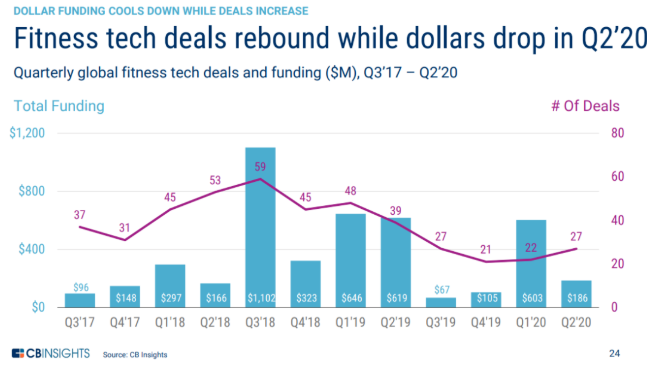

健身相关

第二季度,健身技术领域出现了独特的景象。融资事件完成了 27 起,较前两个季度都有所上升,然而投资总额却出现断崖式下跌,从 Q1 的 6 亿美元骤降 69% 至 1.86 亿美元。

图 | 健身技术领域的变化趋势(来源:CB Insights)

同时,各轮次融资占比也与过去四年趋势不同。2020 上半年,天使或种子轮融资占比 22%,而该数字过去四年从未低于 41%。反过来,B、C 和 E+ 轮融资比例明显提升。

这显示出在疫情期间,该领域投资者更倾向于已成规模的企业,尤其是那些通过数字化平台提供健身指导的公司。

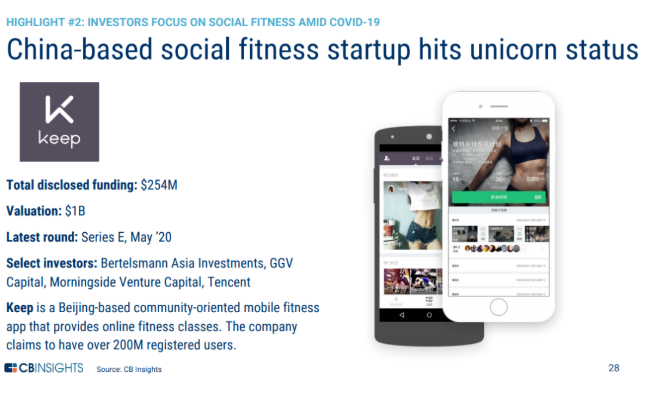

值得一提的是,中国健身公司 Keep 在今年 5 月获得了 E 轮投资,总估值达到十亿美元,成功跻身独角兽行列。

图 | Keep 成为独角兽(来源:CB Insights)

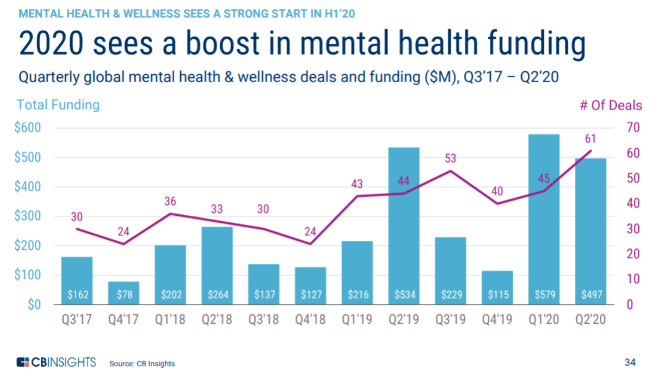

心理健康相关

心理健康领域在 2020 上半年获得了巨大关注,融资事件连续两个季度增加,达到了三年来最高点。该领域上半年就吸引了超过 10 亿美元资金,几乎等同于 2019 全年的融资额,表现十分强势。

图 | 心理健康领域的变化趋势(来源:CB Insights)

因为心理健康与睡眠存在交叉,很多初创公司会同时涉足两个领域。单笔融资前五名依然都是美国公司,榜首 Mindstrong 公司仅 C 轮就获得了 1 亿美元注资。

除受众广泛的授课和数字疗法外,一些专注于雇员、青少年、女性或少数族裔等小众市场的初创企业也受到了青睐,反映出跨越种族的广泛性。

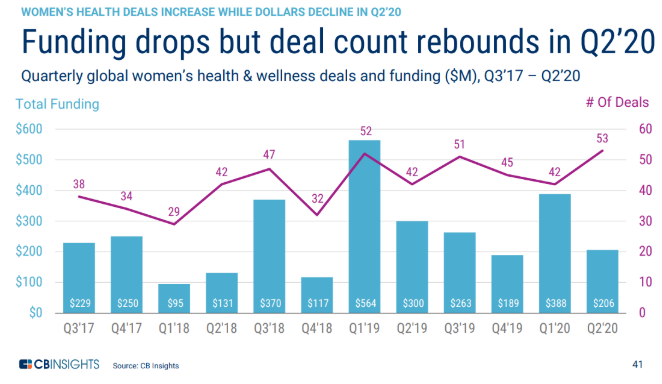

女性健康相关

在更为细分的女性健康领域,Q2 的投融资整体表现中规中矩。总融资额超过 2 亿美元,虽然环比下降不少,但仍处于正常波动范围,而且融资事件数量创下三年新高,说明投资意愿仍然高涨。

图 | 女性健康领域的变化趋势(来源:CB Insights)

过去四年中,该领域的天使/种子轮和 A 轮融资事件一直占据超过 70% 份额。这一趋势在 2020 上半年依旧延续,两轮加起来占比超过七成。

一些主打线上咨询+线下服务的初创企业开始获得青睐,关注女性经期护理和性健康的企业持续受到关注。

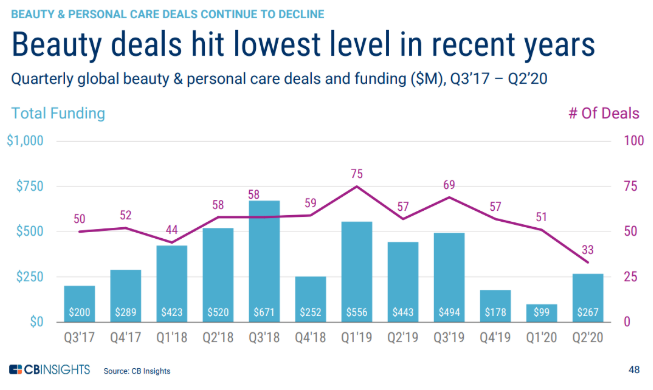

美容及个护相关

随着人们被迫居家办公,美容和个人保养需求似乎有所下降。第二季度,该领域的投资笔数下降至 33 笔,不仅远低于 Q1 的 55 笔,更是创下三年新低。不过投融资总额环比上升 250%,结束了连续两个季度的低迷,但仍不及往年高点。

在轮次占比方面,天使/种子轮和 A 轮仍占据主导地位,瓜分了 62% 的份额,显示出投资者对新兴企业的重视,尤其是为研发新护肤成分和植物药的技术型企业。

图 | 美容和保养领域的变化趋势(来源:CB Insights)

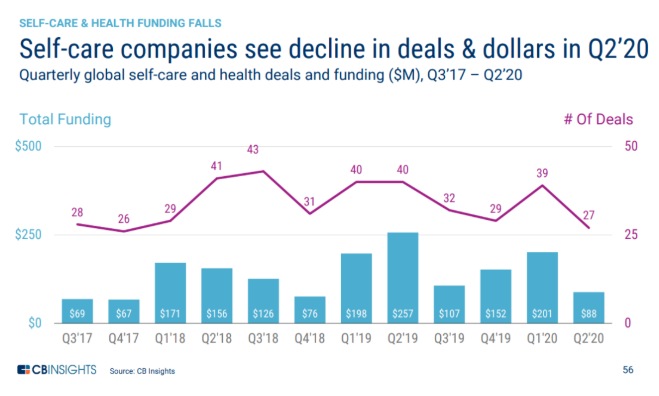

个人保健相关

类似美容保养,个人保健领域的季度表现也十分低迷,投融资总额和成交数双双下降,均接近过去三年最低点。不过“个人保健&健康”的关键词在媒体中常被提及,新闻覆盖度反倒创下新高。

原因在于公众对疾病的自行检测十分重视,这也反映在投资趋势中。资金大多流向了科技属性比较浓厚且特点鲜明的企业,包括销售 3D 打印营养品的英国公司 Nourished、主打在家测试和补充微量元素的 Care/of、测试男女生殖健康的 Natalist等等。

图 | 个人保健领域的变化趋势(来源:CB Insights)

婴儿和儿童相关

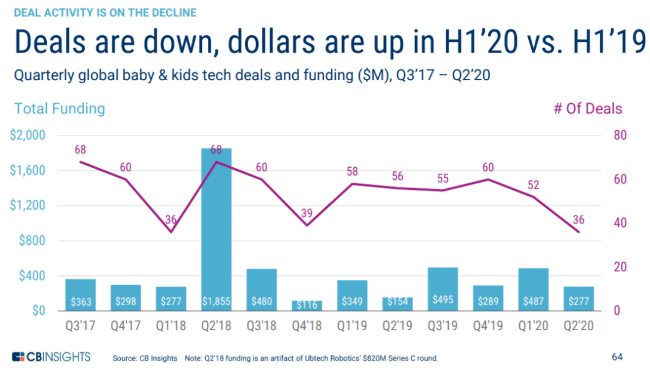

在婴儿和儿童技术领域,投融资总额和成交数也出现了双双下降的现象,其中投资额环比下降 43%,成交数则下降至 36 笔,追平过去三年最低值。不过从 2020 上半年来看,投资额比 2019 年同期高出了 50%。

一些特点鲜明且能适应疫情期间用户需求的企业持续获得资本追捧,比如帮助儿童树立投资理念的金融科技公司 Greenlight 和 Pixpay,还有通过线上渠道推荐和销售儿童膳食的 Yumi 和 Yumble。

图 | 婴儿和儿童技术领域的变化趋势(来源:CB Insights)

总结

综合来看,在新冠疫情持续蔓延的时期,投资机构对健康技术的关注度并没有下降太多,在心理健康等领域更是逆势上扬,但投资规模明显缩水,婴儿和儿童这种细分市场遇冷。

鉴于疫情何时结束尚不明朗,因此上个季度的趋势很可能持续下去,比如投资机构的注意力大多放在数字化和居家健康解决方案,强调社区和人与人之间连接,更重视心理健康技术等等。这些都可以成为从业者短期的发展重点。

本文转载自其他网站,不代表大健康派观点和立场。如有内容和图片的著作权异议,请及时联系我们(邮箱:scarlet.s@djkpai.com)

关注大健康Pai 官方微信:djkpai我们将定期推送医健科技产业最新资讯